住宅ローンを借り換えるベストタイミングと後悔しないための得する条件とは

「住宅ローンの借り換えをしたいけれど、本当にこのタイミングで借り換えしていいのか」

「もう少し待てばもっと金利が下がるのではないか」

このようにお考えの方も多いのではないでしょうか。

今回は、住宅ローンの借り換えのベストなタイミングについて解説します。

借り換え時に後悔しないためのポイントもご紹介しますので、ぜひ参考にしてください。

公開日:

更新日:2024.07.29

目次

住宅ローン借り換えのベストタイミングとは

借り換えのベストタイミングは「借り換えの時点でメリットがあるとわかったとき」です。「金利が一番安いとき」ではないので注意しましょう。金利の変動は予測できないため、金利が下がるのを待つとリスクがあります。

理由を具体的に見ていきましょう。

金利の動きは予測できない

金利の動きを事前に予測するのは不可能です。金利は景気動向や政策金利の変更、物価上昇率など、さまざまな経済指標の影響を受けて変動します。しかし、このような経済指標の予測は困難です。

たとえば、新型コロナウイルスのパンデミックのように予期せぬ事態が起こると、景気は想定外の動きをします。また、政府の政策転換によって金利が思わぬ方向に動く可能性もあります。経済の専門家でさえ、長期的な金利動向を確実に予測するのは不可能と言っていいでしょう。

そのため、「将来的に金利がもっと下がるかもしれない」と考えて借り換えのタイミングを見計らうのは難しいのです。

将来の金利を予測するよりも、現時点における確実なメリットを検討したうえで、借り換えのタイミングを決めましょう。

金利が下がるのを待つのはリスクがある

金利が少しでも下がるのを待って借り換えたいという方も多いと思います。しかし、金利が下がるのを待つと以下のようなリスクがあります。

- 借り換えメリットが減少する

金利が変わらない場合、借り換えを待つほどメリットは減少します。住宅ローン借り換えのタイミングに重要なのは金利だけではありません。ローン残高や返済期間も影響します。

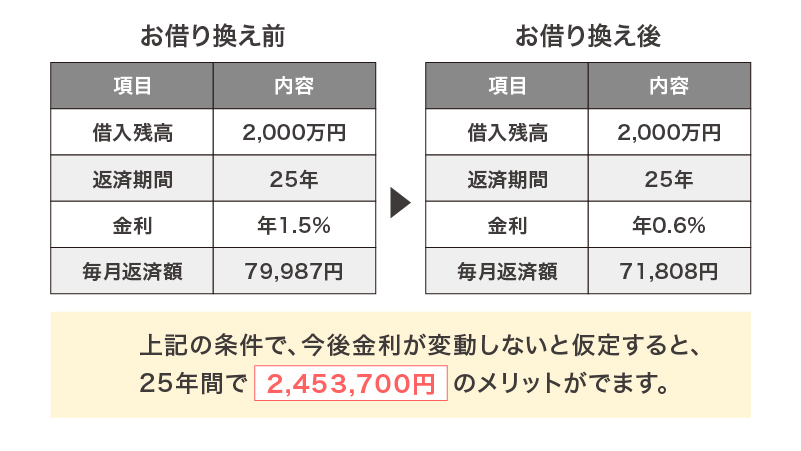

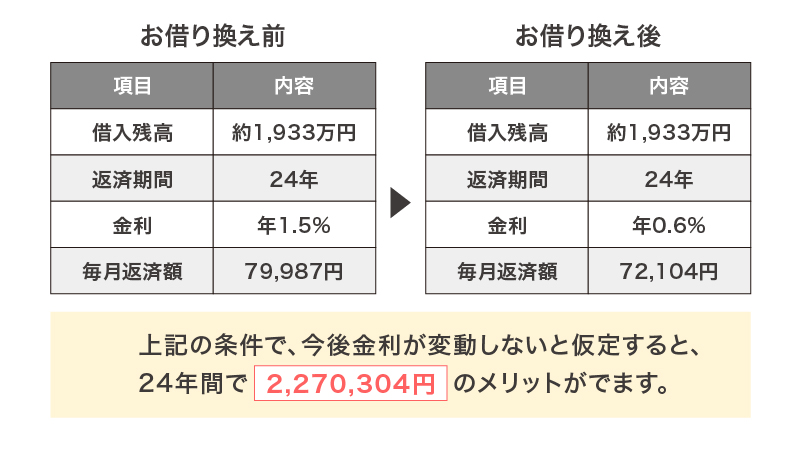

以下は、現在2,000万円・25年・金利1.5%で住宅ローンを組まれている方が金利0.6%で借り換えるケースで計算したシミュレーションです。

すぐに借り換えた場合のメリットは2,453,700円ですが、1年後に借り換えた場合のメリットは2,270,304円となります。借り換えのタイミングが1年遅れるだけで、メリットが183,396円も減少してしまうのです。

<すぐに借り換えた場合>

<1年後に借り換えた場合>

※2024年7月お借り入れ時の当行の変動金利0.6%(最大割引後)を用いた計算上の概算シミュレーションです。実際とは異なる可能性があります。

※最終返済日まで金利が変動しなかったと仮定してメリットを算出しています。借り入れ単位や借り換えに必要な諸費用については考慮しておりません。

- 収入や健康状態が変化し借り換えできない

もし、金利が下がるのを待っている間に収入が減少してしまうと審査が厳しくなる可能性があるので注意が必要です。また、健康状態に変化があると、団体信用生命保険に加入ができなくなる恐れもあります。

住宅ローン借り換え時 後悔しないためにやっておくべきこととは?

住宅ローン借り換え時に後悔しないためにも、以下のことをやっておきましょう。

- 金利の比較と計算をしておく

- 借り換え時のコストを考慮する

- 金利の変動リスクに備えておく

- 契約条件を確認する

- 将来のライフプランを考慮しておく

それぞれ詳しく解説します。

金利の比較と計算をしておく

住宅ローンを借り換える際には金利だけでなく、月々の負担と長期的なコストの両面からメリットを比較検討することが大切です。

比較する際には、必ず以下の2点を計算しましょう。

- 借り換え後の月々の支払額

- 借り換え後の総支払額(利息を含む)

月々の支払額が減れば負担軽減につながります。また、総支払額が減れば長期的なローン返済のコストを抑えられます。

借り換え時のコストを考慮する

住宅ローンの借り換えには、以下のような諸費用がかかります。

- 事務取扱手数料

- 保証料、保証事務取扱手数料

- 抵当権設定登録免許税

- 司法書士手数料

- 印紙税

など

融資額や銀行によっても異なりますが、手数料と諸費用の総額は30~80万円前後になると考えていいでしょう。場合によっては高額になる可能性があるので、借り換えのメリットと諸費用の合計額を事前に確認しておきたいところです。

金利の変動リスクに備えておく

固定金利から変動金利へ借り換える場合は、将来の金利上昇リスクに備えて返済計画を立てる必要があります。

金利上昇時の返済負担に備えて、以下のようなシミュレーションと対策をしておきましょう。

【シミュレーション】

- 金利が0.5%上昇した場合の返済額増加分を試算する

- 金利が0.8%、1.0%等と上昇した場合も試算しておく

【対策】

- 金利上昇に備えて月々の返済額にある程度の余裕を持たせる

- 返済期間の短縮を視野に入れる(期間の短縮で総返済額が減る)

- 万が一の場合でも返済できるように貯蓄をしておく

固定金利は安心感がありますが、変動金利にもメリットは多々あります。しかし、金利の変動リスクは必ず伴うので事前のシミュレーションと対策は不可欠です。

契約条件を確認する

住宅ローンを借り換える際には、契約条件の詳細を必ず確認しておきましょう。特に以下のような柔軟な条件がある住宅ローンは有利です。

- 繰り上げ返済

収入が増えたときに繰り上げ返済ができれば、総支払額を圧縮できます。

- 支払い猶予

失業、病気、出産などで一時的に収入が減った場合に、支払いの猶予が認められます。

柔軟な条件があれば、万が一のトラブルやライフイベントで収入の変動があっても対応しやすくなります。住宅ローンの返済は長期にわたるので、臨機応変な対応が可能かどうかは重要なチェックポイントです。

将来のライフプランを考慮しておく

住宅ローンは長期契約が基本なので、将来のライフプランも考慮して借り換えを検討しましょう。転居や収入の変化、子どもの教育費なども見据えたうえで計画します。

金融機関や専門家と相談して慎重に判断することも大切です。専門家は借り換えのメリット・デメリットを的確にアドバイスしてくれるほか、将来の収支シミュレーションも行ってくれます。

個人での判断がの難しく細かい部分も多いため、専門家の目線で総合的に判断してもらうことで、後々の失敗を防げるでしょう。

住宅ローンの借り換え 固定金利と変動金利でタイミングは違うの?

住宅ローンを借り換えるタイミングは、個々の状況や金利の動向などによって異なります。一般的な「10年固定金利」と「変動金利」について詳しく見ていきましょう。

10年固定の住宅ローンを借り換えるタイミング

10年固定金利の住宅ローンは、11年目以降に金利が上がるケースも多いです。そのため、期間終了のタイミングで金利水準を確認したほうがいいでしょう。11年目以降に金利が大きく上がる場合は借り換えのタイミングになります。

11年目から金利が2.075%に上がる場合、そのまま借り続けるのと、金利が1.5%のローンに借り換える場合との違いを見てみましょう。

- 条件

残債:2000万円

返済期間残り:20年

〇2.075%の金利で借り続ける場合

月々の支払額:約10.1万円

総支払額:約2,440万円

〇金利1.5%のローンに借り換える場合

月々の支払額:約9.6万円

総支払額:約2,300万円

※固定金利、元利均等、ボーナス払いなし

※借り換えに必要な諸費用については考慮しておりません

金利1.5%のローンに借り換えると月々の支払額が約0.5万円安くなり、総支払額は約140万も少なくなります。

変動金利の住宅ローンを借り換えるタイミング

変動金利の住宅ローンは、下記の条件にあてはまったときが借り換えのタイミングです。

- 住宅ローンの残高が1,000万円以上

- 返済期間の残りが10年以上

- 現在の金利と借り換え後の金利差が0.5%以上

残高が多ければ総支払額の差が大きくなり、残りの返済期間が長ければ金利差の影響が大きくなります。また、金利差が0.5%以上ある場合は、借り換えによるメリットが諸費用を上回る可能性が高くなります。

ただし、最終的には諸費用の総額や審査の内容など、個別の条件で総合的に判断することになります。

まとめ

住宅ローン借り換えのベストタイミングは「借り換え時にメリットがあるとわかったとき」です。金利の変動を予測するのはプロでも難しいため、金利が低くなるのを待つのは、借り換えのメリットが減少したり、そもそも借り換えできなくなったりする恐れがあります。

現時点で住宅ローンの借り換えにメリットがある場合は、タイミングを逃さず借り換えを検討することをお勧めします。

住宅ローンのシミュレーションはこちらから

本コラムの内容は掲載日現在の情報です。

コラム内容を参考にする場合は、必ず出典元や関連情報により最新の情報を確認のうえでご活用ください。

アンケートへのご協力

ありがとうございました。

当社は、お客様によりよいサービスを提供するため、cookie(クッキー)を使用することがありますが、これにより個人を特定できる情報の収集を行えるものではなく、お客様のプライバシーを侵害することはございません。