投資信託の間違った選び方に注意!

正しい純資産総額の目安とは

投資信託を選ぶ際の基準として「純資産総額」が用いられるケースがあります。純資産総額はファンドの規模や運用状況、健全性などを判断することのできる指標です。しかしながら資産運用初心者の方にとっては「純資産総額が多ければ多いほど良い?」などの疑問を感じてしまいやすいのではないでしょうか。

この記事では純資産総額の意味や変動要因、間違った投資信託の選び方などをわかりやすく解説していきます。現在資産運用をしている方も運用を検討中の方も、ぜひ参考にしてください。

公開日:

更新日:2025.06.13

目次

投資信託の純資産総額とは

投資信託の純資産総額とは、投資家に帰属する資産の合計額のことを指します。純資産総額は、投資信託の全体資産の中から負債(すでに発生している運用費用など)を差し引いて算出します。

純資産総額の大きさは、ファンドの規模を示します。純資産総額が毎年増え続けているファンドは運用成績が伸びているか、もしくは人気が高いということになります。

純資産総額は投資家から集めているお金の多寡を示しますので、あまりに少ないファンドは効率的な運用が難しくなる場合があります。

純資産総額は大きい方がいいは間違い?

投資信託(ファンド)の選び方3つ

投資信託を運用する方の間で、「純資産総額は大きければ大きいほど良い」といわれる場合があります。この基準は合っているのでしょうか。

純資産総額の大きさと成績は必ずしも比例するわけではない

結論からいうと、純資産総額の大きさが運用成績に必ずしも比例するとは限りません。純資産総額が大きいファンドでも運用成績がイマイチなものもあれば、純資産総額が小さいながらも運用成績の良いファンドも存在しています。したがって「純資産総額が大きい=収益がたくさん得られるファンド」というわけではないのです。

ただ、一定以上の純資産総額がなければ、運営に支障をきたしてしまう可能性があります。

純資産総額があまりに少ないと償還(繰上償還)の可能性が出てくるので注意

純資産総額と運用の安定度には、密接な関係があります。純資産総額の少ない状態が続いて運営がままならず、所定の運用期間満了前に償還してしまうこと(繰上償還)も少なくありません。

繰上償還(くりあげしょうかん)とは、所定の信託期間が終了するより前に、ファンドの運用が終了することをいいます。まだ収益が出ていない段階で償還してしまった場合、元本割れを起こす可能性があるため注意が必要です。

繰上償還される可能性のある条件については、投資信託によりそれぞれ異なります。投資信託説明書(目論見書)や運用報告書等で確認することができます。

ベビーファンドはマザーファンドの純資産総額を確認

インデックスファンド等で「ファミリーファンド」と呼ばれる方式を使って運用する場合、その銘柄の純資産総額が少なくても問題のないケースがあります。そのケースとは、純資産総額の大きいマザーファンドが存在している場合です。マザーファンドとは、複数の投資信託を取りまとめた母体のことです。子にあたる銘柄のことを「ベビーファンド」といいます。

ベビーファンドの純資産総額が少なくても、マザーファンドの純資産総額が多ければ、償還されるリスクは小さくなります。マザーファンドの純資産総額も投資信託説明書(目論見書)や運用報告書で確認できるので、純資産総額が少なくて不安な方は一度確認してみましょう。

純資産総額のどこを見たらいい?5つの変動目安とは?

純資産総額は常に一定ではなく、さまざまな要因で変化していきます。

純資産総額の変動に関わる5つの要因は、次の通りです。

<純資産総額が変動する要因>

- 資金の流入や流出の変動

- 資産価格の変動

- 分配金による変動

- 為替リスクによる変動

- 手数料による変動

それぞれ具体的にどのように関係してくるのか、1つずつ見ていきましょう。

1.資金の流入や流出の変動

ファンドへの資金流入や流出は、純資産総額を変動させる1つの要因になります。資金の流入や流出が起こるケースとしてわかりやすいのは、購入する人が増減したときです。

例えば、1万口10,000円で投資信託を所有している人が10人いたら、その投資信託の純資産総額は10万円になります。もし同様の条件で5人が新たに購入したとしたら、純資産総額はどうなるでしょうか。

この場合、その投資信託の純資産総額は、15万円になります。逆に所有している人が減れば、純資産総額も減ることになりますよね。このように所有している人(受益権の数)が減少すると、純資産総額は減少します。

ただ、純資産総額の減少には後述するさまざまな要因があるため「純資産総額が減った=所有している人が減少」ではないので注意してください。

2.基準価額の変動

基準価額が変動した場合も、純資産総額は変動します。投資信託はさまざまな資産から構成されているので、いわばセット品のような側面があります。運用している資産の合計額が大きく下がった場合は純資産総額も減少し、逆に上がった場合は純資産総額は増加することになります。

基準価額は常に変動していますが、国際情勢や株式市場の値動きによって複数の資産価格が同時に下落することもありえます。そのような場合は、投資信託の週次レポートまたは月次レポートで基準価額の変動要因が共有されますので、必ず確認しておきましょう。

基準価額の変動は一時的なら特に問題にならないかもしれません。しかし過去の推移を見て下落が続いているような場合は、別の投資信託への変更を検討する必要があります。

3.分配金による変動

分配金も、純資産総額を変動させる要因になります。なぜなら分配金は、投資信託の資産から支払われているからです。

分配金は決算によって支払われますが、決算の回数やタイミングは投資信託によって異なります。銘柄によっては毎月決算のものもあります。またどの程度の分配金を出すかも、投資信託銘柄によって大きく異なっているのです。

つまり、たくさん分配金を出すということは、純資産総額も減少しやすいということ。「分配金を出す=収益性の高い投資信託」というわけではないので、注意してください。

4.為替リスクによる変動

為替変動リスクも、純資産総額が変動する1つの要因です。為替変動リスクとは、日本円や米ドルなど、為替取引相場の価格変動を受ける不確実性のことです。特に、世界中の海外資産を投資対象にしている投資信託銘柄で顕著なリスクとなっています。

なぜ為替価格が純資産総額に影響するのかというと、ファンドが海外資産を購入する際は現地の通貨で取引が行われるからです。例えば1ドル100円の為替レートで10,000円の海外資産を購入したとします。もし売却時に1ドル120円になっていた場合、この資産の価値は日本円でいくらになるでしょうか。

※資産価格の変動は加味しない場合

答えは、12,000円となります。計算式は下記のとおりです。

<購入時>

為替レート:1ドル100円

10,000円の資産をドルで購入:資産価値=100ドル

<売却時>

為替レート:1ドル120円

100ドルの資産を売却して円に換金:100×120=12,000円

投資信託が所有する海外資産も純資産なので、為替レートによる変動がそのまま純資産総額に影響を与えます。海外資産を対象としている投資信託を購入する際は、購入時点の為替レートも頭に入れつつ検討する必要があるでしょう。

5.手数料による変動

投資信託の運用時には、信託報酬という手数料が発生します。この信託報酬は投資信託の純資産から支払われるので、純資産総額の変動要因となっています。

信託報酬は、日々純資産総額から支払われます。信託報酬率は銘柄ごとに設定されており、高いものから低いものまでさまざまです。

この信託報酬が高すぎると、純資産総額に影響を与えやすくなります。信託報酬の割合は投資信託説明書(目論見書)に記載されていますので、必ず購入前に確認しておくようにしましょう。

投資初心者が陥りやすい【繰上償還のリスク】とは

投資初心者が注意したいこととして、「繰上償還のリスク」があります。繰上償還とは、当初の運用期間終了を待たずに運用を打ち切ることです。ファンドは投資家に書面で通知する等の手順を経て、繰上償還することができます。

なぜ繰上償還が初心者にとってのリスクなのかというと、思わぬタイミングで所有銘柄が精算されてしまうことがあるからです。

例えば、1万口で基準価額10,000円の投資信託を所有していたとします。分配金を含めずに考えると、利益を得るためには基準価額が10,000円以上になったタイミングで精算しなければなりません。しかし万が一6,000円のときに繰上償還になってしまった場合、4,000円の損失が確定してしまうことになります。

このように繰上償還は、投資信託を運用するうえでなるべく避けたいリスクなのです。

【繰上償還リスク】を避けるには?

繰上償還を行うかどうかの判断は、運用会社が行います。したがって予期せず突如起こってしまうように見えるかもしれません。

しかし決してそうではありません。繰上償還を行う際の条件が、あらかじめ定められているのです。その条件を踏まえたうえでファンドを選定すれば、繰上償還のリスクは避けることができます。リスクを避ける方法として有効なのは、次の方法です。

<繰上償還のリスクを避けるための方法>

- 純資産総額が100億以上ある投資信託をなるべく選択する

- 繰上償還の条件からみて余裕のある投資信託を選ぶ

純資産総額は投資信託説明書(目論見書)に記載されていますので、見分けやすい基準です。対して繰上償還の条件とは、どのようなものが多いのでしょうか。

繰上償還の条件は、多くのファンドが「受益権口数が一定以下になったとき」としています。つまり繰上償還の条件からみて受益権口数に余裕があれば、リスクは避けやすくなるということです。

「最低限の受益権口数」は各ファンドの目論見書で確認

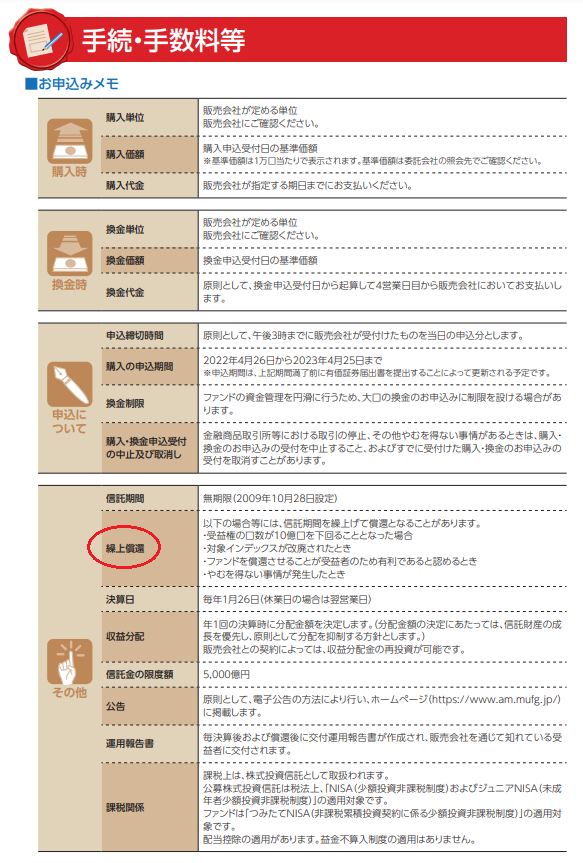

繰上償還に至る受益権口数の条件は、各ファンドの目論見書で確認することができます。一例として、「eMAXIS TOPIXインデックス」の投資信託説明書(目論見書)を見てみましょう。

上図の赤い丸に注目するとわかるように、eMAXIS TOPIXインデックスで繰上償還されるのは“受益権の口数が10億口を下回ることとなった場合”と記載されています。インデックスが改廃されたときなどの繰上償還条件も記載されているものの、起こる可能性として現実的なのはやはり受益権口数の減少でしょう。では受益権口数はどのように確認すれば良いのでしょうか。

受益権口数を確認する方法

受益権口数は、運用報告書の中の「投資信託残高」という部分に記載されています。では運用報告書はどこにあるのかというと、基本的にはファンドの情報サイト内にあります。情報サイトは検索エンジンでファンド名称を入れると出てくることが多いです。

繰上償還のラインから最低限の口数に余裕があれば、少なくとも受益権口数による償還リスクは回避しやすくなります。投資信託を購入する際は、繰上償還のラインからみてどのくらい受益権口数に余裕があるかを確認しておきましょう。

他にも間違えている人多数の投資信託(ファンド)の選び方

純資産総額はファンドの規模や安定度を判断するのに大切な指標であるものの、数値自体が収益性を示しているわけではありません。純資産総額が多くとも、運用成績があまりふるわないファンドも存在しています。

このように、間違った基準でファンドを選んでしまう方は少なくありません。ここでは投資信託を運用している方にありがちな「間違った選び方」をご紹介していきましょう。

基準価額は安いものを買う方がいい?

ありがちな間違いとして、「基準価額は安いものを買うほうが良い」という考え方があります。

実は、基準価額はあくまで「現時点で取引するための単位」でしかありません。したがって基準価額の高さや低さは、割高割安には全く関係がないのです。

基準価額はその時点の値付けを表すものですので、「買った時の基準価額と比べてどうなったか「買った時の基準価額と比べてどうなったか」を判断するために使うことがほとんどです。また分配金をたくさん出しているファンドは基準価額の推移だけでなく、分配金の金額も加味して収益性を判断しなければなりません。

運用成績を優先したい場合は基準価額ではなく、年間収益率を確認してみましょう。年間収益率は、その商品を投資して得られた1年あたりの利益率を示す指標です。

もちろん、年間収益率が良いからといって未来も同様の成績が確約されているわけではありませんが、銘柄の選定時に役立つ指標の1つでしょう。

信託報酬は、一番低コストなものがいい?

もう1つありがちなのは、「信託報酬は1番低コストなものが良い」という考え方です。たしかに信託報酬が高いと純資産総額に影響するのは事実なので、重要な指標ではあります。

しかし低ければ低いほど良いのかといえば、決してそうではありません。なぜならアクティブ型ファンド(インデックス指標よりも高い収益性を目的としている投資信託)では、通常の投資信託より運用にコストがかかる傾向にあるからです。

コストがかかりやすいと聞くと敬遠してしまいやすいのですが、そのファンドが市場の指標よりも大きな利益を継続的に生み出していればどうでしょうか。この場合、信託報酬が多少高くとも投資家に帰属する利益も大きくなりますよね。

このように、信託報酬が低ければ低いほど良い、高ければダメ、というわけではないのです。

大切なのは、「運用成績と信託報酬のバランスが取れているか」なので、間違えないようにしましょう。コストが気になるのであれば、税金のかからないつみたてNISAを活用し運用するのがおすすめです。これらの制度を利用するには専用の口座が必要です。

信託報酬や純資産総額、基準価額の推移は

購入したサイトで確認できる

ここまで触れてきたように、信託報酬や純資産総額、基準価額の推移は大切な指標です。これらの数値は各ファンドの情報サイトで確認することができます。

千葉銀行の場合は、次の手順で確認することができます。

<千葉銀行公式サイトにおける確認手順>

- トップページから、上部の「ためる・ふやす」をクリック

- 「投資信託」をクリック

- ランキング、投資タイプなどから対象の銘柄を探す

- ファンドの名称をクリックするとファンドページに移行し、直近の基準価額・総資産総額等の情報が確認可能

- ファンドページ内の「運用実績」をクリックするとファンドの基本情報や月次レポート等が、「お申込情報」をクリックすると投資信託説明書(目論見書)等がそれぞれ確認可能

投資信託説明書は投資家にとって命綱ともいえる大切な情報源ですので、購入前に必ず確認しておきましょう。

選び方の目安を知って最適な投資信託(ファンド)を見つけよう

純資産総額はファンドの規模や安定性を示すものです。

しかしながら純資産総額だけで投資信託の優劣を判断できるわけではなく、さまざまな情報から慎重に購入を検討する必要があります。

純資産総額が健全かどうかの目安としてわかりやすいのは「100億円以上あるかどうか」です。

純資産総額の意味やファンドの選び方を理解しつつ、最適な投資信託を見つけましょう。

アプリで手軽に始められる!千葉銀行の投資信託

千葉銀行では、アプリで投資信託を簡単に売買することができます。アプリならいつでもどこでも売買でき、資産の状況も把握しやすくなっています。これから投資信託を始めるなら、「ちばぎんアプリ」を上手く活用するのがおすすめです。

- 店頭へ行く時間がない

- スマホでサクッと手続きしたい

そんな方には「ちばぎんアプリ」がおすすめです。ちばぎんアプリなら、以下のメリットがあります。

- 投資信託口座・NISA口座の口座開設がオンライン上で完結

- 最短で申込みの翌営業日に投資信託の口座開設が可能

- 24時間手続きが可能(メンテナンス時間除く)

- アプリ専用投信なら購入時手数料無料

千葉銀行で投資信託をご利用の際にはぜひご活用ください。

「じっくり相談しながらご自身に合う資産運用を見つけたい。」

そんな方は、店頭窓口での専任担当者による、ご相談もいただけます。

土日祝日のご面談、平日夕刻のご面談にも対応する「コンサルティングプラザ」もご利用いただけます。

本コラムの内容は掲載日現在の情報です。

コラム内容を参考にする場合は、必ず出典元や関連情報により最新の情報を確認のうえでご活用ください。

アンケートへのご協力

ありがとうございました。

当社は、お客様によりよいサービスを提供するため、cookie(クッキー)を使用することがありますが、これにより個人を特定できる情報の収集を行えるものではなく、お客様のプライバシーを侵害することはございません。

-

投資信託に関するご注意事項

- 投資信託は預金ではなく、預金保険の対象ではありません。

- 過去の運用実績は、将来の運用結果を約束するものではありません。

- 投資信託は、株式、公社債などの値動きのある証券に投資しますので、基準価額は変動します。したがって、基準価額の下落により損失を被り、投資元本を割り込むことがあります。また、外貨建て資産に投資するものは、この他に為替相場の変動等の影響により基準価額が変動するため、投資元本を割り込むことがあります。これらに伴うリスクは、ご投資家のみなさまご自身のご負担となります。

- 投資信託に係る手数料としましては、ファンドにより異なりますが、ご投資家のみなさまに直接ご負担いただく費用としまして、当行所定のお申込手数料(お申込代金総額に対し最大3.3 %(税込))がかかるほか、一部のファンドは換金時に信託財産留保額(換金時の基準価額の最大1.0 %)がかかります。また、保有期間中には、信託財産で間接的にご負担いただく費用としまして、信託報酬(純資産総額に対し最大年率2.2%(税込))がかかるほか、組入有価証券の売買委託手数料や監査報酬等のその他の費用(運用状況等により変動するものであり、事前に料率、上限額等を表示することができません)がかかります。なお、当該手数料の合計額については、ご投資家のみなさまがファンドを保有される期間等に応じて異なりますので、表示することができません。

- 投資信託をご購入の際は、契約締結前交付書面、投資信託説明書(交付目論見書)の内容を十分にお読みいただき、ファンドの内容を十分にご理解のうえお申込みください。

※一部のファンドについては、運用実績に応じて成功報酬が別途かかることがあります。ただし、運用状況により変動するため、事前にその合計額は記載できません。

商号等 株式会社 千葉銀行

登録金融機関 関東財務局長(登金)第39号加入協会 日本証券業協会

一般社団法人金融先物取引業協会