焦りは禁物!投資信託の売却を検討している方に伝えたい 長期分散投資(長期保有・分散投資)のメリット

「投資信託の売り時はどうやって判断するの?」と、お悩みの方もたくさんいらっしゃることと思います。

投資信託の売り時はプロでも判断が難しく、どうしても感情面に左右されやすいという背景があります。

人間の心理は少し上がると利益を確定したくなり、対して少しでも下落すると不安になってしまう。これが投資の難しいところともいえます。

しかしながら、感情で一喜一憂してしまっては、本質的な売り時を逃してしまいかねません。

特に投資信託は長期分散投資(長期保有・分散投資)によってメリットを得られやすい金融商品なので、短期的な売買は避けるほうが無難といえます。

この記事では、投資信託の売り時について迷ってしまう心理を、実際のチャート図解で解説したうえで、長期分散投資(長期保有・分散投資)によるメリットについてご説明していきます。

公開日:

更新日:2023.04.26

目次

短期でお金は育ちにくい!

大前提として覚えておかなければならないのは、「短期でお金は育たない」という点。投資信託の値段である基準価額は日々上昇・下落を繰り返しており、短期的に見れば下がることがあっても、長期的に見ればまた元に戻るケースも少なくありません。

実例から見る「投資信託の売り時」に戸惑う投資家心理

実例として、国内株式型投資信託の「インデックスファンド225」の過去10年推移チャートをご紹介しましょう。

12月31時点データのインデックスファンド225過去10年月足チャート

上記は、過去10年間の基準価額推移を表したチャートです。赤い線が価額推移を記録しており、月足(つきあし)という、毎月末の基準価格を記録していく方法で表記されています。

図の中に、その時々の投資家心理を想像して記載していますが、見るとわかるように「売り時」は無数に存在しています。わかりやすくいえば、投資家の感情は少し上がれば売りたくなり、少し下がってくるとまた売りたくなるのです。

しかし今回の事例では10年間という期間で確認した場合、結果的に「現在まで長期間保有している投資家が得をしている」のがわかるかと思います。もちろん将来の結果が全て同様になる保証があるわけではありません。ただ少なくとも、投資信託は長期分散投資(長期保有・分散投資)を前提に「お金を育てる」意識が必要だということです。

一般的な投資信託の保有期間はどれくらい?

「長期保有したほうが良い」と言われても、他の人がどのくらいの期間保有しているのか、気になりますよね。

金融庁「投資信託等の販売会社に関する定量データ分析結果」の情報によると、主要行等の2020年時点投資信託平均保有年数は3.8年とされています。しかし業態別に見てみると、下記のように平均保有期間にバラツキがあるのが確認できます。

<業態別 投資信託の平均保有期間>

- 主要行等 3.8年

- 大手証券会社等 2.9年

- 地域銀行等 2.6年

- ネット系証券会社 1.8年

上記を見るとわかるように、ネット系証券会社の平均保有期間が短くなっていることがわかります。理由を推定すると、第三者に相談できる環境にないことが数値に影響している可能性があります。

しかしながら先述したように、投資信託は長期分散投資(長期保有・分散投資)を前提に「お金を育てる」金融商品です。短期間で売買を繰り返すなど、短期間の取引をするとお金が育ちにくくなるだけでなく、その都度販売手数料がかかって利益が圧縮され本末転倒な状態に陥りかねません。

投資信託は、株式の短期売買のように、すぐさま大きなリターンを得られるものではありません。だからこそ始めると決めたら短期的な値動きに一喜一憂せず、長期分散投資(長期保有・分散投資)を心がけましょう。

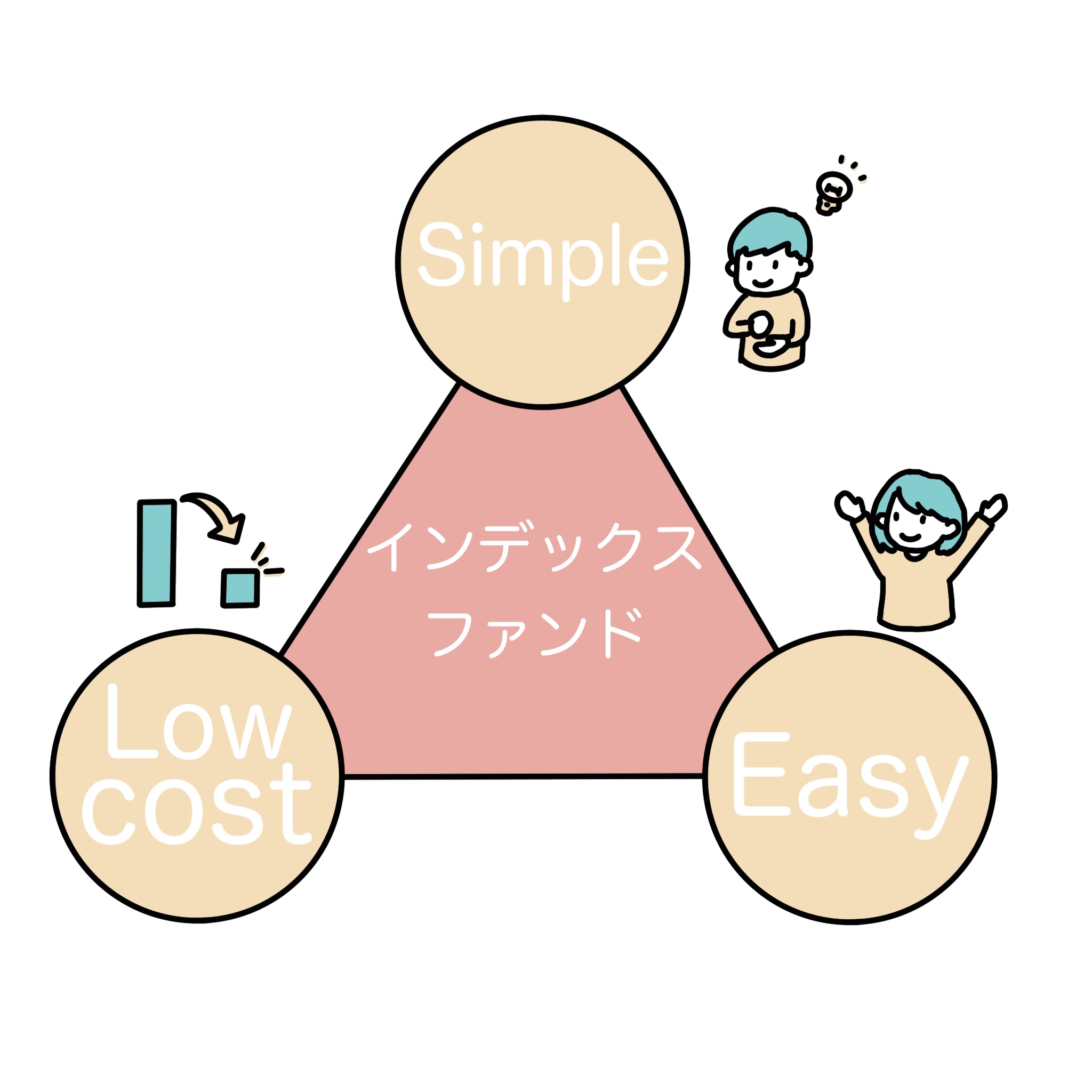

投資信託の長期分散投資(長期保有・分散投資)にはメリットがたくさんあります

投資信託の長期分散投資(長期保有・分散投資)には、さまざまなメリットがあります。

<投資信託を長期分散投資(長期保有・分散投資)することのメリット>

- 利益が安定する

- コストを抑えることができる

- つみたてNISAとの相性がいい

- 初心者でも始めやすい

なぜ長期分散投資(長期保有・分散投資)でそのようなメリットが生じるのか、その理由について解説していきましょう。

利益が安定する

投資信託の長期分散投資(長期保有・分散投資)によるメリットとして、「利益が安定する」という点があります。金融庁資料によると、1985年以降の各年に毎月同額ずつ国内外の株式・債券の買付を行った場合、保有期間5年と保有期間20年では収益の振れ幅に大きな差が生まれるデータがあります。

データを参照すると、5年の保有期間で見ると-6%~14%という収益幅だったのに対し、保有期間20年の場合は2%~8%に収束しています。このような点から見ても長期分散投資(長期保有・分散投資)には、収益の振れ幅を抑えるという効果が期待できるでしょう。

コストを抑えることができる

投資信託を長期間に渡って保有した場合、1年あたりのコストを抑えることができます。なぜなら投資信託には購入時と売却時にだけかかるコストがあるからです。

投資信託の運用には、「購入時手数料(申込手数料)」「運用管理費用(信託報酬)等」「信託財産留保額」という3つのコストがかかります。これらのうち、購入時手数料と信託財産留保額は売買時にだけ発生します。

例として、次の条件の投資信託があったとしましょう。

<Aファンド>

購入時手数料 2%

信託報酬 1.5%/年

信託財産留保額 0.2%

このファンドを1年で手放した場合、かかるコストは1年あたり合計3.7%です。では、10年間保有した場合、どの程度になるでしょうか?

購入時手数料と信託財産留保額の合計は2.2%です。10年間基準単価が変わらないとして、信託報酬は1.5%×10なので15%。両方を合計すると17.2%となります。このコストを10年で割ると、1年あたりのコストは1.72%。つまり1年保有のケースに比べると、1年あたりのコストが半分程度に低くなるのです。

このように、投資信託の長期保有にはコストを低減させる効果があります。

また、投資信託によっては「購入時手数料(申込手数料)」「信託財産留保額」の、両方または、どちらかが発生しない銘柄もありますので、購入検討時には注意して確認しましょう。

つみたてNISAとの相性がいい

投資信託の長期分散投資(長期保有・分散投資)は、つみたてNISAと非常に相性の良い資産形成方法です。

つみたてNISAは、国が作った長期の資産形成を支援するための非課税制度です。年間最大40万円の非課税投資枠による投資収益なら、最長20年間いつ換金しても税金がかからなくなります。

投資による収益は、20.315%(所得税、住民税、復興特別所得税の合計)課税されます。この税金は利益を確定するたびにかかるため、短期で売買を繰り返すとその都度かかってしまいます。

対して投資信託をつみたてNISAで利用すれば、長期に渡って保有をしても最長20年間は、いつ利益確定をしても税金がかからないのです。

つみたてNISAにより、自動的に毎月同じ額の投資積立を行うことで収益を安定させながら、長期にわたり節税できるので、長期分散投資(長期保有・分散投資)による大きなメリットを得られるといえるでしょう。

初心者でも始めやすい

冒頭でもお伝えしたように、投資の注意すべきところは人間は感情面に左右されやすいことです。少し価格が上昇すれば売りたくなりますし、少しでも損をしだすと不安になって売りたくなります。つまりわかりやすくいえば、売却のタイミングを見ながら保有し続けるのは非常に難易度が高いのです。

その点、投資信託の長期分散投資(長期保有・分散投資)は売却タイミングを常に窺う必要がありません。もちろん全くタイミングを考えなくても良い、というわけではありませんが、少なくとも常にチャートと向き合うような綿密な売買は必要ありません。この点から考えると、投資信託の長期分散投資(長期保有・分散投資)は初心者でも安心して始められる投資方法といえるでしょう。

さらにリスクを抑えるなら「長期」「積立」「分散」がおすすめ

投資信託は他の投資方法と比べるとリスクを軽減しやすい金融商品ですが、だからといって全くリスクがないわけではありません。元本保証もされていないため、損失が出てしまうこともありえます。

ただしそのようなリスクは、「長期保有」「積立投資」「分散投資」の3つを満たすことでかなりの割合で軽減しやすくなります。いずれも投資信託を運用するうえで重要な考え方なので、必ず覚えておいてくださいね。

ポイントは、「長期保有前提で」「積立で購入し」「購入先を複数に分ける」= 「長期分散投資」です。

購入先は同じカテゴリのファンドではなく、株式と債券、先進国株式と日本債券、というように異なる種類を組み合わせることが大切です。

売却前にプロに相談しよう

投資信託の売却タイミングを綿密に考えるのは、プロでも難しいことです。なぜなら答えは簡単で、未来は誰にもわからないから。誰にもわからないからこそ、不確定な予測には意味がありません。

人間誰しも損をしたくないので、「一番下がったところで買って」「一番上ったところで売りたい」のが本音です。しかしそれをあまりに意識しすぎると判断に迷ってしまい、かえって損をしてしまいがちです。だからこそ目先の値動きに右往左往するのではなく、長期的なスパンで保有して資金の目標を達成したタイミングで売却するのが、最もシンプルな「売り時」かもしれません。

もし売却するかどうか判断に困ったときには、千葉銀行の窓口でプロにご相談ください。

銀行窓口と言っても、平日15時までだけでなく、土日祝日・夕刻までご相談可能な店舗もございます。

プロの意見を参考にすることで、より冷静に売却タイミングを見極めやすくなります。プロのご相談に興味がある方は、下記ページより最寄り店舗を検索ください、ご来店予約も賜れます。

「じっくり相談しながらご自身に合う資産運用を見つけたい。」

そんな方は、店頭窓口での専任担当者による、ご相談もいただけます。

土日祝日のご面談、平日夕刻のご面談にも対応する「コンサルティングプラザ」もご利用いただけます。

本コラムの内容は掲載日現在の情報です。

コラム内容を参考にする場合は、必ず出典元や関連情報により最新の情報を確認のうえでご活用ください。

アンケートへのご協力

ありがとうございました。

当社は、お客様によりよいサービスを提供するため、cookie(クッキー)を使用することがありますが、これにより個人を特定できる情報の収集を行えるものではなく、お客様のプライバシーを侵害することはございません。

-

投資信託に関するご注意事項

- 投資信託は預金ではなく、預金保険の対象ではありません。

- 過去の運用実績は、将来の運用結果を約束するものではありません。

- 投資信託は、株式、公社債などの値動きのある証券に投資しますので、基準価額は変動します。したがって、基準価額の下落により損失を被り、投資元本を割り込むことがあります。また、外貨建て資産に投資するものは、この他に為替相場の変動等の影響により基準価額が変動するため、投資元本を割り込むことがあります。これらに伴うリスクは、ご投資家のみなさまご自身のご負担となります。

- 投資信託に係る手数料としましては、ファンドにより異なりますが、ご投資家のみなさまに直接ご負担いただく費用としまして、当行所定のお申込手数料(お申込代金総額に対し最大3.3 %(税込))がかかるほか、一部のファンドは換金時に信託財産留保額(換金時の基準価額の最大1.0 %)がかかります。また、保有期間中には、信託財産で間接的にご負担いただく費用としまして、信託報酬(純資産総額に対し最大年率2.2%(税込))がかかるほか、組入有価証券の売買委託手数料や監査報酬等のその他の費用(運用状況等により変動するものであり、事前に料率、上限額等を表示することができません)がかかります。なお、当該手数料の合計額については、ご投資家のみなさまがファンドを保有される期間等に応じて異なりますので、表示することができません。

- 投資信託をご購入の際は、契約締結前交付書面、投資信託説明書(交付目論見書)の内容を十分にお読みいただき、ファンドの内容を十分にご理解のうえお申込みください。

※一部のファンドについては、運用実績に応じて成功報酬が別途かかることがあります。ただし、運用状況により変動するため、事前にその合計額は記載できません。

商号等 株式会社 千葉銀行

登録金融機関 関東財務局長(登金)第39号加入協会 日本証券業協会

一般社団法人金融先物取引業協会