投資信託はどんな種類がいくつある?何を選べばいいの?

分類別に違いを解説

投資信託の運用を始める際、どのような種類が存在するのか気になっている方も多いのではないでしょうか。たしかに投資信託にはさまざまな種類があり、収益性重視のものもあれば、リスクコントロール重視のものもあります。したがって種類ごとの特徴さえ理解できれば、よりご自身にピッタリのファンドを見つけやすくなります。

この記事では、投資信託の種類についてわかりやすく解説していきます。それぞれの特徴や分類を理解しつつ、参考にしていただければ幸いです。

公開日:

更新日:2023.04.26

目次

投資信託の種類

一般社団法人 投資信託協会によると、2022年12月末時点で世の中には5,888本もの投資信託が存在しています。

<資料>

この数を見るとわかるように、投資信託には膨大な選択肢があります。しかしながら数が多すぎて、絞り込みに苦労している方もいらっしゃるのではないでしょうか。そのような場合にはファンドそのものではなく、投資信託の分類によって絞り込んでいくほうが、よりスムーズに適した投資信託を見つけやすくなります。

投資信託の分類にはいくつか種類があり、それぞれどのような対象を基準にするかで変わってきます。

<投資信託の種類>

- 公募ファンドと私募ファンドによる分類

- 株式を組み入れるかどうかの分類

- 投資対象資産による分類

- 投資対象地域による分類

- 運用方針による分類

これらの分類を理解するだけで、ファンドごとの特徴も大まかに把握しやすくなります。少し難しく感じるかもしれませんが、「投資信託全体の純資産総額」に記載されているように、2012年から2021年まで投資信託全体の資産はほぼ右肩上がりで増加しています。つまり初心者上級者問わず、非常に多くの方が投資信託を始めているのです。

難しく感じるのは最初だけ。分類ごとの流れに沿って理解していけば、意外と簡単に投資信託の特徴を覚えることができますよ。それでは順を追って投資信託の種類を解説していきましょう。

公募ファンドと私募ファンドによる分類

投資信託の大きな分類として、募集する際の方法があります。投資信託の募集方法は、下記の2種類となっています。

<投資信託の募集方法>

- 公募

- 私募

一般的に目にするのは公募による投資信託ですが、一部私募による投資信託も存在しています。それぞれの違いを見ていきましょう。

公募ファンド

多数の投資家に対し、広く募集する投資信託のことを「公募ファンド」といいます。公募ファンドは金融機関の窓口やホームページでいつでも申込みが可能です。私たち一般投資家が目にするのは、ほぼこの公募ファンドとなっています。税金を節約可能なNISA制度が活用できるのも、公募ファンドのみです。

公募ファンドの主な対象は、個人を中心とした一般投資家です。したがって高リスクとされる一部の投資手法には、制限がかけられています。

私募ファンド

公募ファンドが多数の投資家に広く募集を行うのに対し、私募ファンドは少数の投資家を対象に募集を行います。私的な募集だから私募ファンド、と覚えるとわかりやすいでしょう。

私募ファンドはホームページや窓口では取り扱われず、一般の投資家が目にすることはほとんどありません。私募ファンドは、いわゆる機関投資家(金融機関など)など専門知識を備えた投資家のみを対象としているため、公募ファンドのような取引手法の制限がほとんど設けられていません。個人投資家の投資信託取引には関連しないので、「ファンドの募集方法には公募と私募がある」ということを覚えておけば問題ないでしょう。

投資信託が株式を組み入れるどうかの分類

次の投資信託の分類が、「株式を組み入れられるかどうか」です。株式を組み入れられるかどうかで、下記の2種類に分かれます。

<投資信託の分類>

- 株式投資信託

- 公社債投資信託

投資信託には契約の内容を記載した「信託約款」というものがあり、株式の組入可否はそこに明記されています。それぞれどのような違いがあるか、ご説明していきましょう。

「株式」を対象に投資する【株式投資信託】

ファンドの投資対象として、株式を組み入れられるように約款で定めているのが、「株式投資信託」です。株式投資信託は株式を投資対象に組み入れることで、一定のリスクを取りながらリターンを確保します。

株式の比率をどのくらいにするかはファンドによって大きく異なり、資産の一部だけを株式とするものもあれば、資産のほとんどを株式とするものもあります。なお、債券を投資対象とする(実態では株式を投資対象としていない)ファンドであっても、株式を組み入れられるよう約款で定められていることが多く、これは「株式投資信託」に分類されます。一般的には、株式の組入比率が高くなればなるほどリスクもリターンも大きくなります。

株式の組入比率や資産構成は投資信託の説明書である「目論見書」で確認できますので、必ず購入前に閲覧しておくようにしましょう。

株式とは

株式についておさらいすると、株式とは出資してくれた人に対して株式会社が発行する有価証券のことです。株式を保有しているとその会社の「株主」になり、保有割合に応じて議決権を行使できます。例えば社長を交代するかどうかを議論する場合、議決権があれば賛成または反対の意思表示をすることができるわけです。

株式の価格を「株価」といい、株価は企業の業績だけでなく業界の情勢、評判などによって変動します。したがって株式の割合が多くを占めている投資信託は、債券型に比べて値動きが大きくなりやすいという特徴があります。リスクを取る分、大きなリターンを得られるメリットがあるので、収益を重視する投資信託は主な投資対象を株式としているケースが多いでしょう。

「債券」を対象に投資する【公社債投資信託】

約款で株式を組み入れないと表記しているのが、「公社債投資信託」です。公社債投資信託は主に債券を投資対象としています。株式を投資対象としていないため、株式投資信託に比べると値動きは小さい傾向があります。その分リターンの幅も小さくなるため、ローリスク・ローリターンな傾向があるのが公社債投資信託といえるでしょう。

債券とは

債券について少し疑問が残っている方向けに、おさらいです。債券とは、国や自治体、企業などが投資家からお金を借りる際に発行する、有価証券です。債券を発行した人のことを「発行体」といいます。発行体は債券を保有している人に対し、あらかじめ定めた利子を支払います。この利子が、債券を投資対象とする投資信託の主な収益源になっています。

債券の代表例には下記のようなものがあります。

<債券の代表例>

- 国債…国が発行

- 地方債…地方自治体等が発行

- 政府関係機関債…政府が発行

- 社債…企業が発行

債券の大きな特徴は、発行体の破綻等がない限り、満期が来たら資金が返還されること。したがって債券を多く組み入れている公社債投資信託は、株式投資信託に比べてローリスクな傾向があります。

MRFとMMFの違い

公社債投資信託の中の分類として「MRF(マネー・リザーブ・ファンド)」と「MMF(マネー・マネジメント・ファンド)」があります。どちらも株式を投資対象に組み入れない点では同じですが、MRFは証券口座専用のファンドであり、口座への入金や有価証券の売却の場合は自動的にMRFの買付が行われ、口座からの出金や有価証券の購入の場合は自動的にMRFが売却されます。このように決済での利用が一般的なため、リスクの低い資産で運用が行われます。

MMFはMRFより収益性の高い内容で運用が行われ、買付・売却には申込みが必要となります。しかしながら昨今の低金利下の中で運用が困難となったため、現時点では一部の外貨建MMFを除き販売が停止されています。

他方、MMFやMRFと同様に3文字英語の投資信託としてETF(エクスチェンジ・トレード・ファンド)がありますが、上場している投資信託を指す用語なので、内容は全く異なります。

投資対象資産による分類

投資信託が「何を主な投資対象にしているか」でも分類があります。投資対象資産による分類は下記のとおりです。

<投資対象資産による分類>

- 株式

- 債券

- 不動産

- 複数の資産(バランス)

- その他

それぞれ主な投資対象がどの資産になっているかで分類されます。1つずつ見ていきましょう。

株式

主な投資対象を株式にしている投資信託を「株式型ファンド」といいます。株式型ファンドの中にも日本国内だけを対象としているものもあれば、海外を対象としているものもあります。債券型よりもリターンは高い傾向がありますが、その分リスクも高くなっています。

債券

主な投資対象を債券としている投資信託を「債券型ファンド」といいます。債券型ファンドにも国内だけを対象としているものもあれば、海外を対象としているものもあります。債券を中心に投資を行うため、ほかの投資信託に比べてローリスク・ローリターンな傾向があります。

不動産

主な投資対象を不動産としているのが「不動産型ファンド」です。投資家から集めた資金を不動産に投資し、家賃収入や売買益を得る仕組みのことを「REIT(リート)」といいます。不動産型ファンドは主にこのREITを投資対象としています。どの国と地域の不動産を投資対象とするかはファンドによって異なるため、リスクとリターンにも差があります。

複数の資産(バランス)

運用方針に基づいて、複数の資産を投資対象に組み入れる投資信託を「バランス型ファンド」といいます。バランス型ファンドは株式や債券だけでなく、不動産や金なども投資対象になっています。複数の資産を配分しつつ投資を行うため、1つの銘柄でも分散投資が行いやすくなっています。

投資対象地域による分類

投資対象とする地域によっても、投資信託の分類があります。

<投資対象地域による投資信託の分類>

- 国内

- 海外

- 国内外

それぞれの投資対象地域によってどのような傾向があるか、簡単に触れていきましょう。

国内

投資収益が主に国内から得られている投資信託には、「国内株式型」と「国内債券型」があります。日本国内の通貨で資産を購入しているため(円建てといいます)、為替変動によるリスクを受けにくいのが特徴です。

海外

主な投資収益を海外の投資対象から得ている投資信託として、「海外株式型」と「海外債券型」があります。投資対象には先進国だけでなく、新興国も含まれます。また現地の通貨で資産を購入するため、為替変動によるリスクを伴うという特徴があります。投資信託の中では国内を投資対象とするものよりハイリスク・ハイリターンな立ち位置なので、投資信託説明書(目論見書等)を慎重に読み込む必要があります。

国内外

主な投資収益を国内外から得ている投資信託も中には存在しています。特にバランス型ファンドが多くを占めています。国内外を投資対象にしているため、国ごとのリスクを分散できるという特徴があります。

運用方針による分類

投資信託の運用方針が「指数より高い成果を目指すかどうか」で分類されることもあります。

<運用方針による分類>

- インデックス型

- アクティブ型

それぞれの特徴について触れていきましょう。

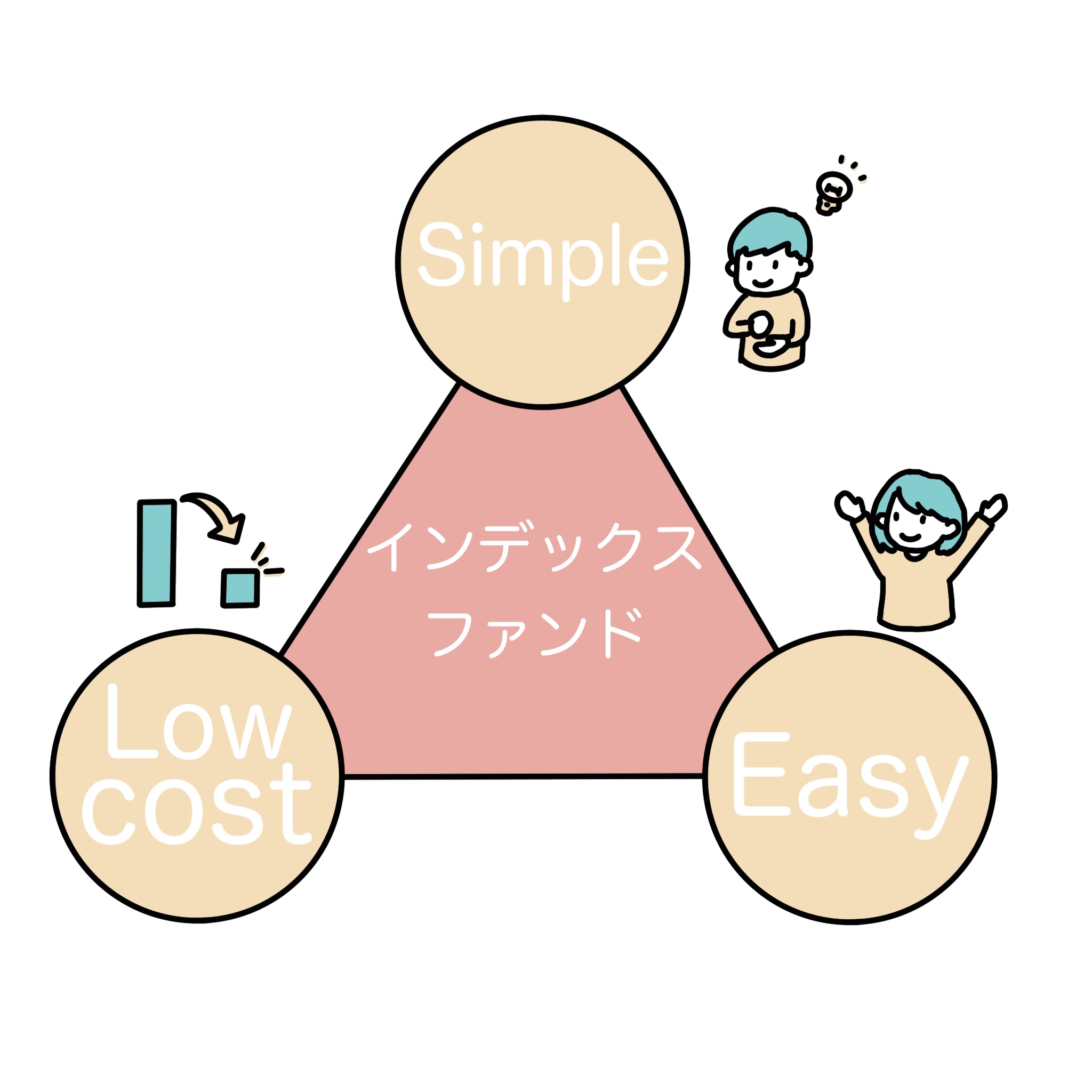

インデックスファンドの特徴

インデックスファンドは、インデックス、つまり市場指数に連動することを目指す運用方針の投資信託です。例えば日本株式なら「日経平均株価」「東証株価指数(TOPIX)」などの指数を運用の目標としていることが多いです。この目標のことを「ベンチマーク」といいます。

インデックスファンドはベンチマークと連動することを目指して運用されるので、コストが低いという特徴があります。

アクティブファンドの特徴

市場指数と連動することを目指すインデックスファンドに対し、指数より高い成果を目指す目的で運用されるのがアクティブファンドです。アクティブファンドはインデックスファンドと異なり、運用する際のコスト(手数料)が高い傾向があります。ただしコストがかかる以上にパフォーマンスが出ているならインデックスファンドよりお得なので、一概にどちらが良くてどちらが悪いとはいえません。アクティブファンドを選択する際は過去の運用実績がベンチマークよりも上回っているか、しっかりと確認しておきましょう。

【種類があって選べない】

自分にあった投資信託はシミュレーションで

ここまで触れてきたように、投資信託にはさまざまな種類が存在します。したがって、なかには「種類が多すぎて選べない…」と悩んでしまう方もいらっしゃるかもしれません。

そのような場合におすすめなのが、「ちばぎんマネーガイド」です。

ちばぎんマネーガイドの「ファンドステーション」を活用すれば、簡単な入力を行っていくだけで、ご自身にピッタリな投資信託を絞り込むことができます。

ファンド選びに迷った際は、ぜひ活用なさってください。「ファンドステーション」は下記からご利用いただけます。

<ファンドステーション>

投資信託のリスクは「長期投資」「積立投資」「分散投資」で軽減できます。基礎を学びたい方は下記の記事も参考にしていただければ幸いです。

資産運用における「ポートフォリオ」の重要性とは? 作り方も合わせて解説します

千葉銀行では、アプリで投資信託を簡単に売買することができます。アプリならいつでもどこでも売買でき、資産の状況も把握しやすくなっています。これから投資信託を始めるなら、「ちばぎんアプリ」を上手く活用するのがおすすめです。

- 店頭へ行くのは時間がかかる

- スマホでサクッと手続きしたい

そんな方には「ちばぎんアプリ」がおすすめです。ちばぎんアプリなら、以下のメリットがあります。

- 投資信託口座・NISA口座の口座開設がオンライン上で完結

- 最短で申込みの翌営業日に投資信託の口座開設が可能

- 24時間手続きが可能(メンテナンス時間除く)

- アプリ専用投信なら購入時手数料無料

千葉銀行で投資信託をご利用の際にはぜひご活用ください。

「じっくり相談しながらご自身に合う資産運用を見つけたい。」

そんな方は、店頭窓口での専任担当者による、ご相談もいただけます。

土日祝日のご面談、平日夕刻のご面談にも対応する「コンサルティングプラザ」もご利用いただけます。

本コラムの内容は掲載日現在の情報です。

コラム内容を参考にする場合は、必ず出典元や関連情報により最新の情報を確認のうえでご活用ください。

アンケートへのご協力

ありがとうございました。

当社は、お客様によりよいサービスを提供するため、cookie(クッキー)を使用することがありますが、これにより個人を特定できる情報の収集を行えるものではなく、お客様のプライバシーを侵害することはございません。

-

投資信託に関するご注意事項

- 投資信託は預金ではなく、預金保険の対象ではありません。

- 過去の運用実績は、将来の運用結果を約束するものではありません。

- 投資信託は、株式、公社債などの値動きのある証券に投資しますので、基準価額は変動します。したがって、基準価額の下落により損失を被り、投資元本を割り込むことがあります。また、外貨建て資産に投資するものは、この他に為替相場の変動等の影響により基準価額が変動するため、投資元本を割り込むことがあります。これらに伴うリスクは、ご投資家のみなさまご自身のご負担となります。

- 投資信託に係る手数料としましては、ファンドにより異なりますが、ご投資家のみなさまに直接ご負担いただく費用としまして、当行所定のお申込手数料(お申込代金総額に対し最大3.3 %(税込))がかかるほか、一部のファンドは換金時に信託財産留保額(換金時の基準価額の最大1.0 %)がかかります。また、保有期間中には、信託財産で間接的にご負担いただく費用としまして、信託報酬(純資産総額に対し最大年率2.2%(税込))がかかるほか、組入有価証券の売買委託手数料や監査報酬等のその他の費用(運用状況等により変動するものであり、事前に料率、上限額等を表示することができません)がかかります。なお、当該手数料の合計額については、ご投資家のみなさまがファンドを保有される期間等に応じて異なりますので、表示することができません。

- 投資信託をご購入の際は、契約締結前交付書面、投資信託説明書(交付目論見書)の内容を十分にお読みいただき、ファンドの内容を十分にご理解のうえお申込みください。

※一部のファンドについては、運用実績に応じて成功報酬が別途かかることがあります。ただし、運用状況により変動するため、事前にその合計額は記載できません。

商号等 株式会社 千葉銀行

登録金融機関 関東財務局長(登金)第39号加入協会 日本証券業協会

一般社団法人金融先物取引業協会