長期投資を成功させるための考え方

資産運用において有効と言われている手法のうち、「長期投資」は個人投資家にぜひ活用していただきたい方法です。

「長期投資」は、短期的な相場変動に一喜一憂せず、10年以上の長期的な目線で資産を大きく増やすことを目指します。

今回は、長期投資を行うにあたって、大切なポイントを3つご紹介します。

公開日:

更新日:2025.04.14

目次

長期投資の3つのポイント

① 利益確定は行わなくてよい

投資の指南書などで、「利益確定」、つまりリターンがある程度プラスになったら、売却してその利益を確保することを勧めることもあります。

ただ、この利益確定は、個別株への集中投資などにおけるテクニックであって、世界中に幅広く分散投資をするWealthNaviでは、必要ないと考えています。

さらに、長期投資を行ううえでは、利益確定には次のようなデメリットがあります。

タイミングの見極めが難しい

保有する銘柄が上昇し含み益が出たときに利益確定を行ったとしても、そこからさらに値上がりするかもしれません。相場の先行きを正確に予測して、適切な売却のタイミングを見極めることは非常に困難です。

利益には税金がかかる

利益確定を行うと、税負担が発生して運用資金が減少します。その後資産運用を再開(再投資)するとき、運用資金が減っていると、得られる利益も小さくなってしまう可能性があります。含み益が出ても売却しなければ課税されません。

複利効果を生かせない

複利効果とは、資産運用で得た利益を元本にして再び投資を行うことで、「利益が利益を生む」効果のことを指します。

複利効果を得られることは資産運用の大きなメリットの1つですが、利益確定により資金を引き出してしまうと複利効果を生かすことができません。利益を再び投資に回すというサイクルを長期的に継続して行うことで、複利効果を得ることができます。

手間が増える

利益確定をするためには、常に時間をかけて情報収集を行い、タイミングを見極めて、売却の注文を出す必要があります。手間や時間がかかるため、忙しい社会人には向いていません。

何らかの事情で資金が必要になったときは、必要な分だけを引き出し、残りは資産運用を続けましょう。退職して、資産を蓄える時期から使う時期に移行しても、考え方は同じです。

退職後はいきなり資産運用をやめるのではなく、資産運用を続けながら使う分だけ引き出していくことで、資産が減っていくスピードを和らげることができます。

今すぐ使う予定がない場合は、あらかじめ決めた方針で淡々と資産運用を続けていきましょう。

② 短期的なマイナスのリターンは受け入れる

相場はつねに変化しており、資産運用のリターンも毎日変動します。投資のプロでも、相場動向を正確に予測し、プラスのリターンを出し続けることは難しいといわれています。

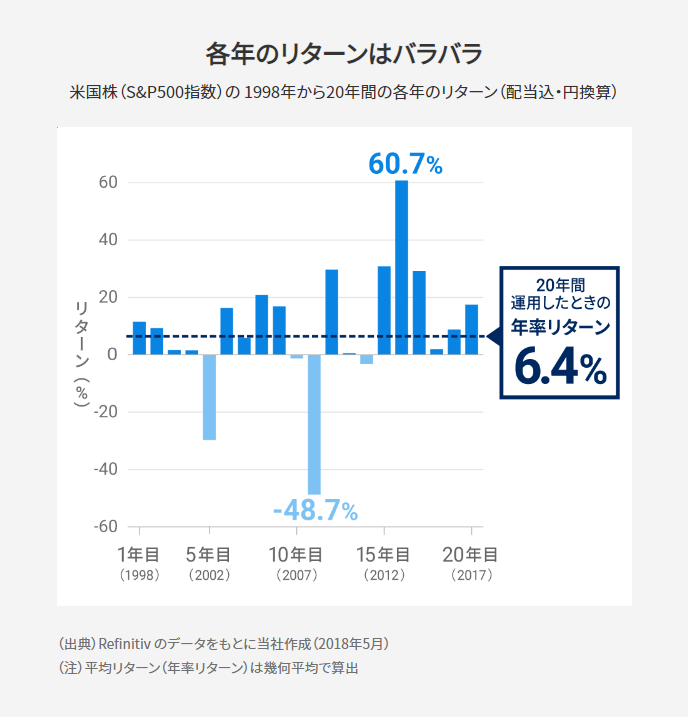

以下のグラフは、2000年以降の米国株のリターンを1年ごとに示したものです。1998年から2017年までの20年間、米国株をずっと保有していた場合の年率リターン(1年あたりのリターン)は、6.4%でした(※)。

ただ、毎年6.4%という一定のペースで資産が増えたのではなく、各年のリターンは大きなプラスから大きなマイナスまでバラバラでした。

資産運用においては、リターンがずっとプラスであることのほうが珍しく、リターンが短期的にマイナスになるときがあるのは、いわば当たり前のことです。

長期投資では、1年ごとの成果を見るのではなく、10年や20年といった長期間の成果を見ることが大切です。短期的なマイナスのリターンは受け入れて、長い目で資産運用を続けていきましょう。

※ 米国株として円建て換算したS&P500指数(配当込み)

③ 積立投資で心理的な罠を回避する

資産運用のリターンは長期的にみるものだとわかっていても、短期の相場変動によってつい非合理的な行動を取ってしまうことがあります。

相場が上昇すれば強気になってさらに買いたくなり、相場が下落しているときは焦って資産を売却してしまうなど、相場の変動を前にして冷静な思考を失い、最悪のタイミングで売買してしまう可能性があります。

このような心理的な罠を避ける方法の1つは、積立投資を行うことです。一定間隔・一定金額で機械的に投資を行うことで、心理的な影響を軽減することができます。

おわりに

今までに資産運用を行ったことがある方なら、リターンがマイナスになって辛い思いをしたことが一度はあるのではないでしょうか。逆に、一時的にリターンがプラスになったときは、含み益を失わないように焦って利益確定をしてしまうこともあるでしょう。その後もさらに相場が上昇して、「あのとき売らなければよかった」と後悔した経験のある方も多いかもしれません。

資産運用を行っていると、大切な資金を失ってしまう不安や焦りから、つい非合理的な行動をとってしまいがちです。

非合理的な行動を避けて、安定したリターンを得るために、短期の動きには左右されずに長期的な視点に立って資産運用を行うことをお勧めします。そのための考え方として、今回ご紹介した内容を参考にしていただければ幸いです。

WealthNaviは、積立投資を含めて、資産運用に関わるプロセスを全て自動化したサービスです。客観的なアルゴリズムを用いて資産運用を行うため、心理的な影響を軽減することができます。長期投資を行うためのツールとして、ぜひご活用ください。

当コラム記事は、ウェルスナビ株式会社から提供を受けたものを掲載しております。

本コラムの内容は掲載日現在の情報です。

コラム内容を参考にする場合は、必ず出典元や関連情報により最新の情報を確認のうえでご活用ください。

アンケートへのご協力

ありがとうございました。

当社は、お客様によりよいサービスを提供するため、cookie(クッキー)を使用することがありますが、これにより個人を特定できる情報の収集を行えるものではなく、お客様のプライバシーを侵害することはございません。

-

WealthNavi for 千葉銀行の重要事項

「WealthNavi for 千葉銀行」をお申込みの際は、次の点にご注意ください。

- 「WealthNavi for 千葉銀行」はウェルスナビ株式会社が株式会社千葉銀行(以下、千葉銀行)のお客さま向けに提供するサービスです。千葉銀行が提供するサービスではありません。

- 「WealthNavi for 千葉銀行」は、元本が保証された商品ではありません。

- 「WealthNavi for 千葉銀行」のお取引に際しては手数料がかかります。費用・リスクの詳細については、ウェルスナビ株式会社の契約締結前交付書面等をご覧ください。

- 千葉銀行はウェルスナビ株式会社とは別法人であり、「WealthNavi for 千葉銀行」のご利用にあたっては、ウェルスナビ株式会社のお取引口座の開設が必要です(「WealthNavi for 千葉銀行」の口座開設をお申込みいただくと、お取引口座がウェルスナビ株式会社に開設されます)。

- 千葉銀行は、ウェルスナビ株式会社から委託を受け、お客さまとウェルスナビ株式会社との間で締結する投資一任契約の締結の媒介および投資一任契約に基づく取引のために必要な口座開設の媒介をおこないます。資産の管理・運用はウェルスナビ株式会社がおこないます。

- 「WealthNavi for 千葉銀行」において口座を開設した後のお取引については、すべてお客さまとウェルスナビ株式会社とのお取引になります。

- 千葉銀行において「WealthNavi for 千葉銀行」のお取引をされるか否かが、お客さまと千葉銀行の預金、融資等他のお取引に影響を与えることはありません。また、千葉銀行での預金、融資等のお取引内容が「WealthNavi for 千葉銀行」のお取引に影響を与えることはありません。

- 「WealthNavi for 千葉銀行」におけるお取引はウェルスナビ株式会社とお客さまとの投資一任契約に基づくものであるため、原則として、お客さまが自ら有価証券の個別の売買注文をおこなうことはできません。

- 原則として、成年の個人のお客さまを対象とさせていただきます。

- 千葉銀行の本支店窓口では、「WealthNavi for 千葉銀行」をお申込みになれません。

- 「WealthNavi for 千葉銀行」のお申込みには、千葉銀行の普通預金口座が必要です。すでに直接または他社経由にて、ウェルスナビ株式会社と投資一任契約を締結されている方は「WealthNavi for 千葉銀行」をお申込みになれません。

- 「WealthNavi for 千葉銀行」は預金保険の対象ではありません。ウェルスナビ株式会社は、法令に従い、お客さまの資産とウェルスナビ株式会社の資産を明確に区別する分別管理をおこなっております。ウェルスナビ株式会社の破たんの場合でも、お客さまの資産は全額返還されます。また、万一分別管理に不備があった場合でも、返還できないお客さまの資産について日本投資者保護基金が1,000万円まで補償をおこないます。詳しくはウェルスナビ株式会社までお問い合わせください。

-

「WealthNavi for 千葉銀行」は、次の要因により預かり資産が変動し、お受け取り金額が投資元本を下回ることがあります。

- 相場変動リスク

お客さまが所有するポートフォリオを構成する国内および海外ETFは、主として株式、債券、コモディティ等を実質的な投資対象とするため、その価格はこれら実質的な投資対象の価格などに応じて大きく変動し、その結果として損失が生じ、また、投資元本を割り込む場合があります。 - 為替変動リスク

お客さまが所有するポートフォリオを構成する海外ETFに関しては、通貨発行国の金利の変化等により生じる外国為替相場の変動を原因とした損失が生じ、また、投資元本を割り込む場合があります。 - 信用リスク

お客さまが所有するポートフォリオを構成する国内および海外ETFが、株式、債券等を実質的な投資対象としている場合、株式や債券等の発行者などの信用状況に変化が生じた場合、当該投資対象の市場価格の変動によって損失が生じ、また、投資元本を割り込む場合があります。 - その他のリスク

取引所金融商品取引および外国金融商品取引所取引(国内および海外ETF)は、市場で取引がおこなわれるものの、市場環境の変更等により取引に支障をきたし、換金できないリスクがあります(流動性リスク)。取引するETFの対象国が休日等の場合、そのETFにかかわる取引がおこなわれないことがあります。

- 相場変動リスク

- ウェルスナビ株式会社が提供する一連のサービスによりお客さまからもらい受ける手数料は、預かり資産額に対し最大1%(現金部分を除く、年率・税込1.1%)です(年365日として計算します)。預かり資産の日々の時価評価額に対し所定の年率により手数料額を日々計算し、原則として所定の方法により月初から月末(ただし、お客さまと締結した投資一任契約が終了した場合には当該終了日)までの期間ごとに合計のうえ、月間の手数料額として翌月第一営業日にお支払いいただきます。手数料額は日々の時価評価に応じ計算され計算期間中累計されるため、事前に金額または上限額を表示することができません。また、海外ETFの取引に際しては、ウェルスナビ株式会社の定める為替レートが適用されます。外国証券の外国取引にあたっては、外国金融商品市場等における公租公課その他の賦課金が発生します。費用・リスクの詳細については、ウェルスナビ株式会社の契約締結前交付書面等をご覧ください。

- 投資一任契約には、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

商号等 株式会社 千葉銀行

登録金融機関 関東財務局長(登金)第39号加入協会 日本証券業協会

一般社団法人金融先物取引業協会商号等 ウェルスナビ 株式会社

金融商品取引業者 関東財務局長(金商)第2884号加入協会 日本証券業協会

一般社団法人日本投資顧問業協会

一般社団法人日本資金決済業協会