なぜ長期投資には「リバランス」が必要?

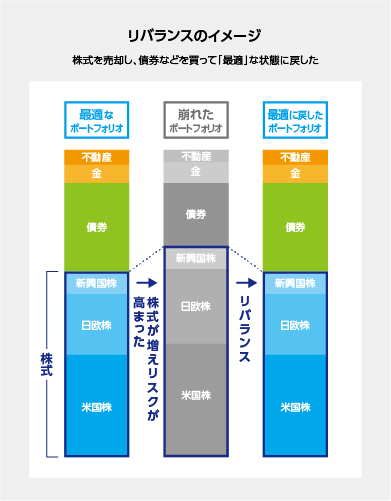

WealthNaviのような、 株式や債券など複数の資産の組み合わせ (ポートフォリオ) による運用では、最適なバランスで運用を始めることができたとしても、何もせずに放っておくと、相場変動によって次第にバランスが崩れていきます。

今回のコラムでは、長期の資産運用において、資産のバランスを整える 「リバランス」がなぜ必要なのかをお伝えします。

公開日:

更新日:2025.04.14

目次

リバランスとは?

ポートフォリオを最適な状態に保つため、資産の購入や一部売却によって全体のバランスを調整するのが「リバランス」です。

バランスが崩れたまま放置すると、リスクの取りすぎになるなど、長期の資産運用にマイナスの影響が出る恐れがあります。 リバ ランスによって、10年、20年という長い期間、適切なリスクのもとで最大のパフォーマンスを狙うことができます。

上の図の「崩れたポートフォリオ」 は、最適なポートフォリオと比べてリスクの高い株式の比率が上がっています。 株式は値動きが大きいため、ポートフォリオ全体では、 当初の想定よりもリスクが高くなりすぎてしまいました。

ここでリバランスの出番です。 この例では、値上がりした米国株などを売り、値下がりした債券などを買って、 元の最適なボ ートフォリオに戻しています。

プロの投資家も、 「年一回」 や 「最適な割合から5%以上ズレたら」など、 一定の条件を設けてリバランスを行なっています。

リバランスは、 積立や追加入金によって、資産を新たに購入する際にも行うことができます。 例えば株価が下落し株式の比率が下 がっていれば、株を多めに買うことで最適なバランスに近づけます。 積立投資を続けている人は、この購入時のリバランスによっ て、ポートフォリオを最適な状態に保ちやすくなります。

リバランスのメリットは?

リバランスには大きく3つのメリットがあります。

1 最適なポートフォリオを保てる

長期投資では、ポートフォリオの小さなズレの積み重ねが将来の結果に大きな影響を与えかねません。リバランスで最適なポー トフォリオを保ち続けることが重要です。

2 リスクを取りすぎることを防げる

許容できるリスクを超えると、想定外の損失を発生させることにもなりかねません。株の比率が上がりすぎていると、 株価急落の 際の損失が大きくなります。リバランスによって、リスクの取りすぎを防ぐことができます。

3 パフォーマンス改善の可能性も

リバランスにおいては、値上がりしてポートフォリオの中で比率が上がった資産の一部を売って、逆に値下がりした資産を買う、と いった取引を行ないます。

言い換えれば、値上がりした資産を利益確定し、割安になった資産を買うことになるため、リバランスしない場合よりもパフォー マンスが改善される可能性があります。

自分でリバランスするとどうなる?

実際にリバランスをするのは意外と大変です。 まず、どのようなルールでリバランスをするのかを決め、ポートフォリオを把握して おく必要があります。 実際にリバランスをするとなると、 個人投資家の場合、リバランスをするだけで数日から一週間かかる場合 もあるでしょう。

WealthNaviならお客さまの手間なく、自動でリバランスができます。

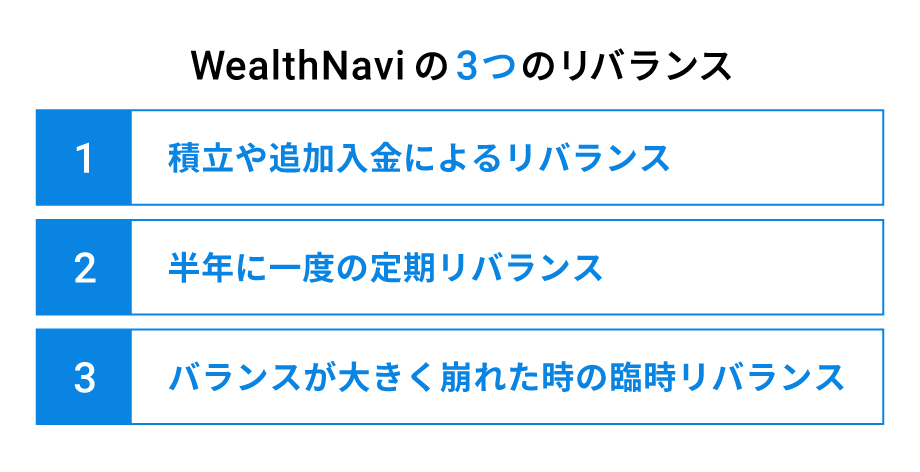

WealthNaviでは、積立や追加入金によるリバランスも、売りと買いを組み合わせたリバランスも、どちらも自動で行います。売り と買いを組み合わせたリバランスは、原則として半年に一度ですが(定期リバランス)、バランスが大きく崩れた場合は前倒しで実 施します (臨時リバランス)。

このようにお客さまは手間をかけずに最適なポートフォリオを保つことができます。 資産のメンテナンスもWealthNaviに 「おまかせ」で、長期運用で大きな資産づくりを目指しましょう。

| ※臨時リバランスでは、運用額全体に占める割合を 「米国株」 「日欧株」といった資産クラスごとに計算し、最適な割合から5%以上離れていればバランス が崩れていると判断しリバランスします。 例えば、 米国株の最適な割合が35%である場合、 株価急落により米国株の割合が30%を下回るとリバランスし ます。 |

当コラム記事は、ウェルスナビ株式会社から提供を受けたものを掲載しております。

本コラムの内容は掲載日現在の情報です。

コラム内容を参考にする場合は、必ず出典元や関連情報により最新の情報を確認のうえでご活用ください。

アンケートへのご協力

ありがとうございました。

当社は、お客様によりよいサービスを提供するため、cookie(クッキー)を使用することがありますが、これにより個人を特定できる情報の収集を行えるものではなく、お客様のプライバシーを侵害することはございません。

-

WealthNavi for 千葉銀行の重要事項

「WealthNavi for 千葉銀行」をお申込みの際は、次の点にご注意ください。

- 「WealthNavi for 千葉銀行」はウェルスナビ株式会社が株式会社千葉銀行(以下、千葉銀行)のお客さま向けに提供するサービスです。千葉銀行が提供するサービスではありません。

- 「WealthNavi for 千葉銀行」は、元本が保証された商品ではありません。

- 「WealthNavi for 千葉銀行」のお取引に際しては手数料がかかります。費用・リスクの詳細については、ウェルスナビ株式会社の契約締結前交付書面等をご覧ください。

- 千葉銀行はウェルスナビ株式会社とは別法人であり、「WealthNavi for 千葉銀行」のご利用にあたっては、ウェルスナビ株式会社のお取引口座の開設が必要です(「WealthNavi for 千葉銀行」の口座開設をお申込みいただくと、お取引口座がウェルスナビ株式会社に開設されます)。

- 千葉銀行は、ウェルスナビ株式会社から委託を受け、お客さまとウェルスナビ株式会社との間で締結する投資一任契約の締結の媒介および投資一任契約に基づく取引のために必要な口座開設の媒介をおこないます。資産の管理・運用はウェルスナビ株式会社がおこないます。

- 「WealthNavi for 千葉銀行」において口座を開設した後のお取引については、すべてお客さまとウェルスナビ株式会社とのお取引になります。

- 千葉銀行において「WealthNavi for 千葉銀行」のお取引をされるか否かが、お客さまと千葉銀行の預金、融資等他のお取引に影響を与えることはありません。また、千葉銀行での預金、融資等のお取引内容が「WealthNavi for 千葉銀行」のお取引に影響を与えることはありません。

- 「WealthNavi for 千葉銀行」におけるお取引はウェルスナビ株式会社とお客さまとの投資一任契約に基づくものであるため、原則として、お客さまが自ら有価証券の個別の売買注文をおこなうことはできません。

- 原則として、成年の個人のお客さまを対象とさせていただきます。

- 千葉銀行の本支店窓口では、「WealthNavi for 千葉銀行」をお申込みになれません。

- 「WealthNavi for 千葉銀行」のお申込みには、千葉銀行の普通預金口座が必要です。すでに直接または他社経由にて、ウェルスナビ株式会社と投資一任契約を締結されている方は「WealthNavi for 千葉銀行」をお申込みになれません。

- 「WealthNavi for 千葉銀行」は預金保険の対象ではありません。ウェルスナビ株式会社は、法令に従い、お客さまの資産とウェルスナビ株式会社の資産を明確に区別する分別管理をおこなっております。ウェルスナビ株式会社の破たんの場合でも、お客さまの資産は全額返還されます。また、万一分別管理に不備があった場合でも、返還できないお客さまの資産について日本投資者保護基金が1,000万円まで補償をおこないます。詳しくはウェルスナビ株式会社までお問い合わせください。

-

「WealthNavi for 千葉銀行」は、次の要因により預かり資産が変動し、お受け取り金額が投資元本を下回ることがあります。

- 相場変動リスク

お客さまが所有するポートフォリオを構成する国内および海外ETFは、主として株式、債券、コモディティ等を実質的な投資対象とするため、その価格はこれら実質的な投資対象の価格などに応じて大きく変動し、その結果として損失が生じ、また、投資元本を割り込む場合があります。 - 為替変動リスク

お客さまが所有するポートフォリオを構成する海外ETFに関しては、通貨発行国の金利の変化等により生じる外国為替相場の変動を原因とした損失が生じ、また、投資元本を割り込む場合があります。 - 信用リスク

お客さまが所有するポートフォリオを構成する国内および海外ETFが、株式、債券等を実質的な投資対象としている場合、株式や債券等の発行者などの信用状況に変化が生じた場合、当該投資対象の市場価格の変動によって損失が生じ、また、投資元本を割り込む場合があります。 - その他のリスク

取引所金融商品取引および外国金融商品取引所取引(国内および海外ETF)は、市場で取引がおこなわれるものの、市場環境の変更等により取引に支障をきたし、換金できないリスクがあります(流動性リスク)。取引するETFの対象国が休日等の場合、そのETFにかかわる取引がおこなわれないことがあります。

- 相場変動リスク

- ウェルスナビ株式会社が提供する一連のサービスによりお客さまからもらい受ける手数料は、預かり資産額に対し最大1%(現金部分を除く、年率・税込1.1%)です(年365日として計算します)。預かり資産の日々の時価評価額に対し所定の年率により手数料額を日々計算し、原則として所定の方法により月初から月末(ただし、お客さまと締結した投資一任契約が終了した場合には当該終了日)までの期間ごとに合計のうえ、月間の手数料額として翌月第一営業日にお支払いいただきます。手数料額は日々の時価評価に応じ計算され計算期間中累計されるため、事前に金額または上限額を表示することができません。また、海外ETFの取引に際しては、ウェルスナビ株式会社の定める為替レートが適用されます。外国証券の外国取引にあたっては、外国金融商品市場等における公租公課その他の賦課金が発生します。費用・リスクの詳細については、ウェルスナビ株式会社の契約締結前交付書面等をご覧ください。

- 投資一任契約には、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

商号等 株式会社 千葉銀行

登録金融機関 関東財務局長(登金)第39号加入協会 日本証券業協会

一般社団法人金融先物取引業協会商号等 ウェルスナビ 株式会社

金融商品取引業者 関東財務局長(金商)第2884号加入協会 日本証券業協会

一般社団法人日本投資顧問業協会

一般社団法人日本資金決済業協会