将来の資産形成はiDeCoと他制度との併用で賢くおトクに!メリットをご紹介いたします。

iDeCo(イデコ・個人型確定拠出年金)は、税金の優遇を受けながら、自分で決めた一定の掛金を積み立てして運用できる、老後の資産づくりのための制度です。

「iDeCoが気になるけれど、今ひとつメリットがわからない」「すでに始めているもののメリットが活かせているか不安」という方もいるのではないでしょうか?

そこで今回は、iDeCoのメリットについて、他の制度との併用メリットも含めてご紹介していきます。

公開日:

更新日:2023.11.29

目次

iDeCoのメリットはどんなところ?

iDeCoのメリットは、何といっても税金の優遇を受けながら、効率よく老後のお金が準備できるところです。しかも、税金の優遇は、「積立」・「運用」・「受取り」の3つの場面すべてで受けられます。

そのほか、iDeCoは少しずつ着実に老後資金を準備できるほか、積み立てしている掛金が引き出せないしくみだからこそ、途中で手をつけずにしっかり取り置いておけること、さらには他の制度との組み合わせでより効率的に資産形成できることもメリットです。

まずは、税金の優遇について説明していきます。

税金の優遇を受けながら積み立てができる

iDeCoで積み立てる掛金は、全額が「所得控除」の対象となります。「所得控除」とは、私たちが支払うべき税金を計算するうえで対象とする所得※から一定の金額を差し引けるものです。差し引いた後の金額に税率を掛けて税額が決まるため、「所得控除」が多いほど税額が少なくなり、ひいては自分の手取り額をふやすことができます。

iDeCoの掛金は、「小規模企業共済等掛金控除」という名の所得控除となります。

また、月の掛金上限額は、各々の職業に応じて異なってきますが、最低額は月5,000円で、そこから1,000円単位で自由に金額を設定することができます。

※「収入」から「必要経費」を引いて残った額が、「所得」です。住民税の計算は「所得」により行います。

運用して得た利益に税金がかからない

運用して得た利益を「運用益」といいます。投資信託などへの投資で得た利益や預金利息も運用益となります。

本来、運用益に対しては20.315%の税率で課税されます(源泉分離課税)。つまり、利益の約2割に税金がかかるため、利益の手取りは約8割になるのが通常です。

ところがこの iDeCoを利用した運用益には課税がされません。そのため、iDeCoを利用して得られた利益がすべて自分のものになるのがメリットです。

受取り時も税金の負担が軽くなる

60歳以降に受取るiDeCoの積立金には原則として税金がかかります。しかし、受取り方に応じて、先ほど説明をした所得控除のように、税金を計算する際にもとの所得金額から差し引ける「控除」を適用することができます。

一時金で受け取るときには「退職所得控除」が、年金のかたちで受け取るときには、「公的年金等控除」が適用されます。これらの控除があることで、かかる税金が軽減されるというわけです。

退職所得控除は退職金の受け取り時と同じ控除で、iDeCoでは掛金拠出期間をもとに控除額を算出します。公的年金等控除は、公的年金などと合算しての適用となります。

(控除の詳細は、国税庁:タックスアンサー をご参照ください。)

https://www.nta.go.jp/taxes/shiraberu/taxanswer/index2.htm

他の制度との併用で、もっとおトクに

iDeCoは、企業型確定拠出年金(以下「企業型DC」)やNISAといった他の制度と併用することで、より効率のよい資産形成を実現することもできます。

「NISAと iDeCo、どちらを使うのがいい?」という質問もよく聞かれますが、どちらも使うことで、よりお得に自分の資産を増やしていけるのです。

ただし、企業型DCとiDeCoは、次の2つにあてはまるときは併用することができません。まずは、自分の場合は併用できるか、チェックしてみましょう。

| 1:企業型DCで「マッチング拠出(企業が出す掛金に上乗せする形で従業員が掛金を拠出できる仕組み)」を利用している 2:掛金が、月単位の拠出になっていない |

企業型確定拠出年金(DC)とは?

企業型DCとは、企業(事業主)などが任意で導入し、原則として事業主から従業員に対して掛金の拠出を行う制度です。iDeCoと同じように税制優遇がありますが、事業主が拠出した掛金は、全額が非課税となります。

また、従業員も自身で掛金を上乗せできる「マッチング拠出」が導入されている企業もありますが、マッチング拠出で拠出した掛金分は、全額が所得控除の対象です。

企業型DCで事業主が拠出できる掛金上限額は、「企業型DCのほかに企業年金があるかどうか」によって、以下の2パターンです。

- 企業型 DC だけがある場合:月額 5.5万円

- ほかの企業年金もある場合:月額2.75万円

企業型確定拠出年金との併用にご興味ある方は、以下の記事もご参照ください。

企業型確定拠出年金の加入者必見。iDeCoとの併用を検討してみよう。

企業型確定拠出年金(DC)との併用

企業型DCと iDeCoの併用メリットは、2つあります。

1つめのメリットは、拠出可能な枠を有効活用できる。つまり、より多くの掛金を拠出でき、その分の節税の恩恵も多く受けられる点です。

| 勤務先の制度 | ||

| 企業型DCのみ | 企業型DCと他の企業年金(※) | |

| 企業型DCの事業主掛金上限 | 月額5.5万円 | 月額2.75万円 |

iDeCoで拠出可能となる掛金 | 月額5.5万円-事業主掛金額(※月額2万円上限) | 月額2.75万円-事業主掛金額(※月額1.2万円上限) |

※他の企業年金:確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済

出典:厚生労働省より

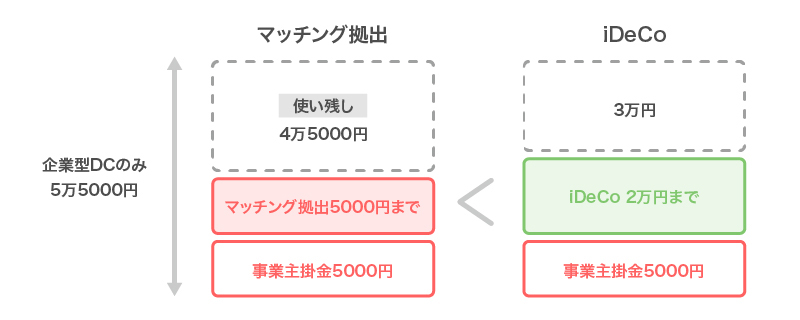

企業型DCで事業主が拠出できる掛金には、上限があります。また、マッチング拠出の場合、加入者が拠出できる金額は最大でも事業主掛金と同額(さらに全体の合計額は5.5万円)と定められています。つまり、事業主掛金が1万円なら、拠出できる掛金も1万円で、合計で2万円にしかなりません。

しかし、実際の事業主掛金がこの上限に満たない場合、本来使える掛金枠の“使い残し”がある状態です。企業型DCでマッチング拠出を導入していない場合は、iDeCoで活用することで、より多くの節税効果を得られ、老後資金もさらに手厚く準備していけるというわけです。

2つめのメリットは、運用できる商品の幅が広がる点です。企業型DCでは事業主が提示する商品ラインアップから商品を選ぶのに対し、iDeCoでは自分で選んだ金融機関の商品ラインアップから選べます。

ただし、併用にあたっての注意点もあります。

企業型DCでは、口座管理にかかる手数料は事業主負担です。一方、iDeCoの手数料は自己負担になるため、負担分と節税メリットを比較することが大切です。

また、企業型DCとiDeCoの2つの口座を管理していく手間を自身が許容できるかどうかも考慮すべきポイントです。それぞれで運用の中身や受け取り方を変えられるメリットと比較して考えるとよいでしょう。

NISAとの併用

NISAもiDeCoと併用することで、それぞれの特徴を活かせます。

まず、より多くの税金の優遇を受けられます。iDeCoもNISAも運用益は非課税ですが、いずれも使える金額の上限があります。両方の枠をフル活用すれば、優遇を受けられる金額を増やせるというわけです。

また、利用できる年齢の違いを活かした組み合わせも有効です。iDeCoは原則60歳までは引き出せません。一方、NISAはいつでも売却して引き出すことができます。

NISAには 口座開設の 年齢に上限がありませんが 、iDeCoでは掛金拠出が原則60歳まで(厚生年金加入者であれば65歳まで)、運用は最大75歳までです。そこで2つを併用することにより、iDeCoの積み立て後も新たにNISAで積み立てしたり、iDeCoの受け取り後もNISAで運用を続けたりできるメリットもあります。

さらに、運用を使い分けられるメリットもあります。NISAでの運用は主に投資信託(一般NISAでは上場株式も対象)となるのに対し、iDeCoでは投資信託に加えて、定期預金などの元本確保型商品でも運用できるため、運用の目的やリスクを変えて使い分けることが可能です。

なお、現行のNISAは2023年で終了し、2024年からは新しいNISAが開始します。非課税で運用できる期間が無期限になり、投資できる限度額も大幅に拡大するため、より併用のメリットが増すといえるでしょう。

NISAは2024年から投資上限額なども変わります!:新NISAを活用して、投資信託で資産形成を始めよう

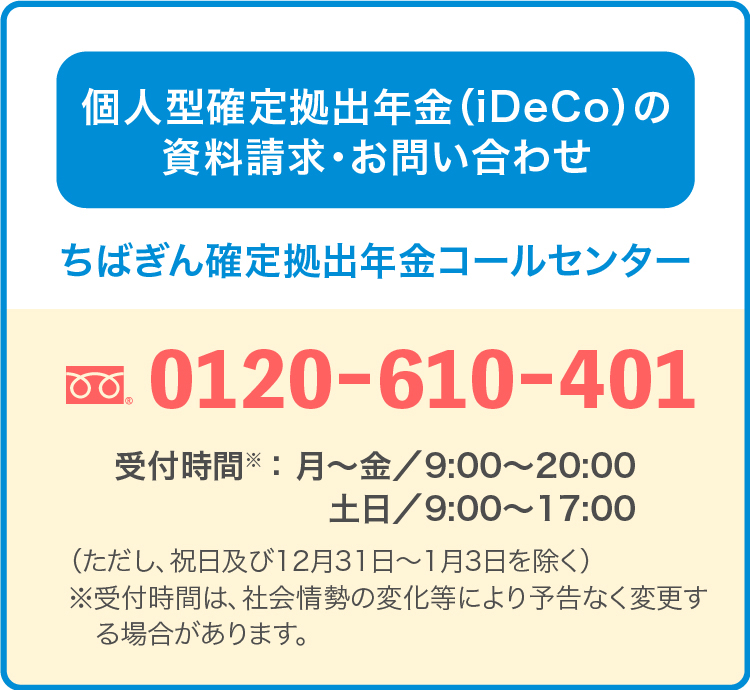

iDeCoのご相談は、「ちばぎん確定拠出年金コールセンター」へ

このように、さまざまなメリットを受けながら効率よく資産形成ができるiDeCo。企業型DCやNISAと組み合わせることで、さらに資産形成のスピードを加速させることができます。

ちばぎん確定拠出年金コールセンターには、専門のスタッフがおりますので、iDeCoのお悩みごとがあれば、お気軽にご相談ください。

またiDeCoに加入した場合のシミュレーションもご用意しています。ご自身にとってどのようなメリットがあるか気になる方は、ぜひシミュレーションをご利用ください。

本コラムの内容は掲載日現在の情報です。

コラム内容を参考にする場合は、必ず出典元や関連情報により最新の情報を確認のうえでご活用ください。

アンケートへのご協力

ありがとうございました。

当社は、お客様によりよいサービスを提供するため、cookie(クッキー)を使用することがありますが、これにより個人を特定できる情報の収集を行えるものではなく、お客様のプライバシーを侵害することはございません。

-

個人型確定拠出年金の特徴 および ご注意いただきたい事項

- 税制面のメリットがあります。

- 転職したときなどに積立資産の持ち運びが可能です。

- 毎月の掛金は加入者ご自身が拠出します。

- 掛金額の変更は1年(前年12月分の掛金~11月分の掛金の間)に1回限りとなります。

- 運用商品は加入者ご自身が選択します。運用成果に応じて受取額が変動しますので、受取額が投資元本(掛金でとの総額)を下回る可能性があります。将来の受取額は運用実績により個人ごとに異なります。

- 加入者ご自身の残高と運用状況は専用Webサイトまたはコールセンターにてご確認いただけます。

-

加入から受取りが終了するまで、所定の手数料が必要となります。手数料は加入者の場合は掛金から、運用指図者の場合は資産残高から差し引かれます。下記手数料は「ちばぎん確定拠出年金個人型プラン」の例です。また下記の他にもご負担いただく手数料が発生する場合があります。詳しくは「ちばぎん確定拠出年金コールセンター」へお問い合わせください。

手数料 内訳 加入者

(掛金を拠出する方)運用指図者

(掛金を拠出しない方)加入手数料

(加入時のみ)国民年金基金連合会 2,829円 2,829円 管理手数料 国民年金基金連合会 掛金収納1回あたり105円(年間105円~1,260円) ― 運営管理機関

(千葉銀行)月額319円

(年間3,828円)月額319円

(年間3,828円)事務委託先金融機関

(三菱UFJ信託銀行・日本マスタートラスト信託銀行)月額66円

(年間792円)月額66円

(年間792円)合計 掛金収納月は490円

上記以外の月は385円

(年間4,725円~5,880円)月額385円

(年間4,620円) -

原則60歳まで途中の引出し、脱退はできません。60歳以降に年金または一時金で受取れます。なお、60歳時点での通算加入者等期間が10年未満の場合は、最大で65歳まで受取りを開始できる年齢が遅くなります。

通算加入者等期間※1 受取開始可能年齢※2 10年以上 60歳以上75歳未満 8年以上 10年未満 61歳以上75歳未満 6年以上 8年未満 62歳以上75歳未満 4年以上 6年未満 63歳以上75歳未満 2年以上 4年未満 64歳以上75歳未満 1か月以上 2年未満 65歳以上75歳未満 ※1.通算加入者等期間とは、60歳になる前の企業型・個人型確定拠出年金の加入者や運用指図者であった期間の合計です。

※2.60歳以降、初めて個人型確定拠出年金に加入される方などで通算加入者等期間を有しない場合は、加入者資格取得日等から起算して5年を経過した日が受取開始可能な日となります。

※75歳までに老齢給付金の請求を行わなかった場合、積み立てた個人別管理資産は自動的に現金化され、一定の手続き後、一時金として支給されます。

- 転職したときなどに積立資産の持ち運びが可能です。

- 税制面のメリットがあります。

確定拠出年金運営管理業務に関する勧誘方針

当行は、銀行のもつ社会的責任と公共的使命の重みを常に認識し、自己責任に基づく健全かつ適切な業務運営を通じて、社会からの揺るぎない信頼の確保に努めております。また、当行は、あらゆる法令やルールを厳格に遵守し、社会的規範にもとることのない、誠実かつ公正な企業活動を実践しております。

当行は、確定拠出年金法における運営管理機関として、「企業型年金に係る運営管理業務のうち運用の方法の選定及び加入者等に対する提示並びに当該運用の方法に係る情報の提供」に関する業務を行い、また「個人型年金に係る運営管理機関の指定あるいは指定の変更」をしていただく際には、上記法令等遵守の姿勢を基本として、次の方針を掲げ、業務を行ってまいります。- 運用の方法の選定に際しましては、専門的な見識に基づいて行うとともに、お客さまに適した運用方法のご提示や情報のご提供を行ってまいります。

- お客さまに、商品の内容や内包するリスクなどについて十分ご理解いただいたうえで、お客さまご自身のご判断で運用指図を行っていただけますよう、必要となる事項のご説明や情報のご提供を行います。

- 事実と異なる情報をご提供したり、商品の価格動向について断定的な判断をお示ししたりするなど、お客さまの誤解を招くようなご説明や情報のご提供はいたしません。

- お客さまのご都合を優先し、確定拠出年金制度や運用の方法に関するご説明を行います。

- 確定拠出年金運営管理機関としてお客さまに質の高いサービスをご提供できますよう、職員の知識向上のための研修の充実に努めます。

- お客さまからのご要望やご意見には、迅速かつ適切に対応いたします。